翌年以降に赤字を繰り越せる

青色申告のメリットの3つめは、赤字になった場合(損失が出た場合)に、その金額を3年間にわたって繰り越すことができるというものです。

繰り越すとは、翌年以降に黒字化して所得が発生したときに今年の赤字分を差し引けるということです。

これにより黒字が出た年の税金を軽減させることができます。

これを「純損失の繰越控除」といいます。

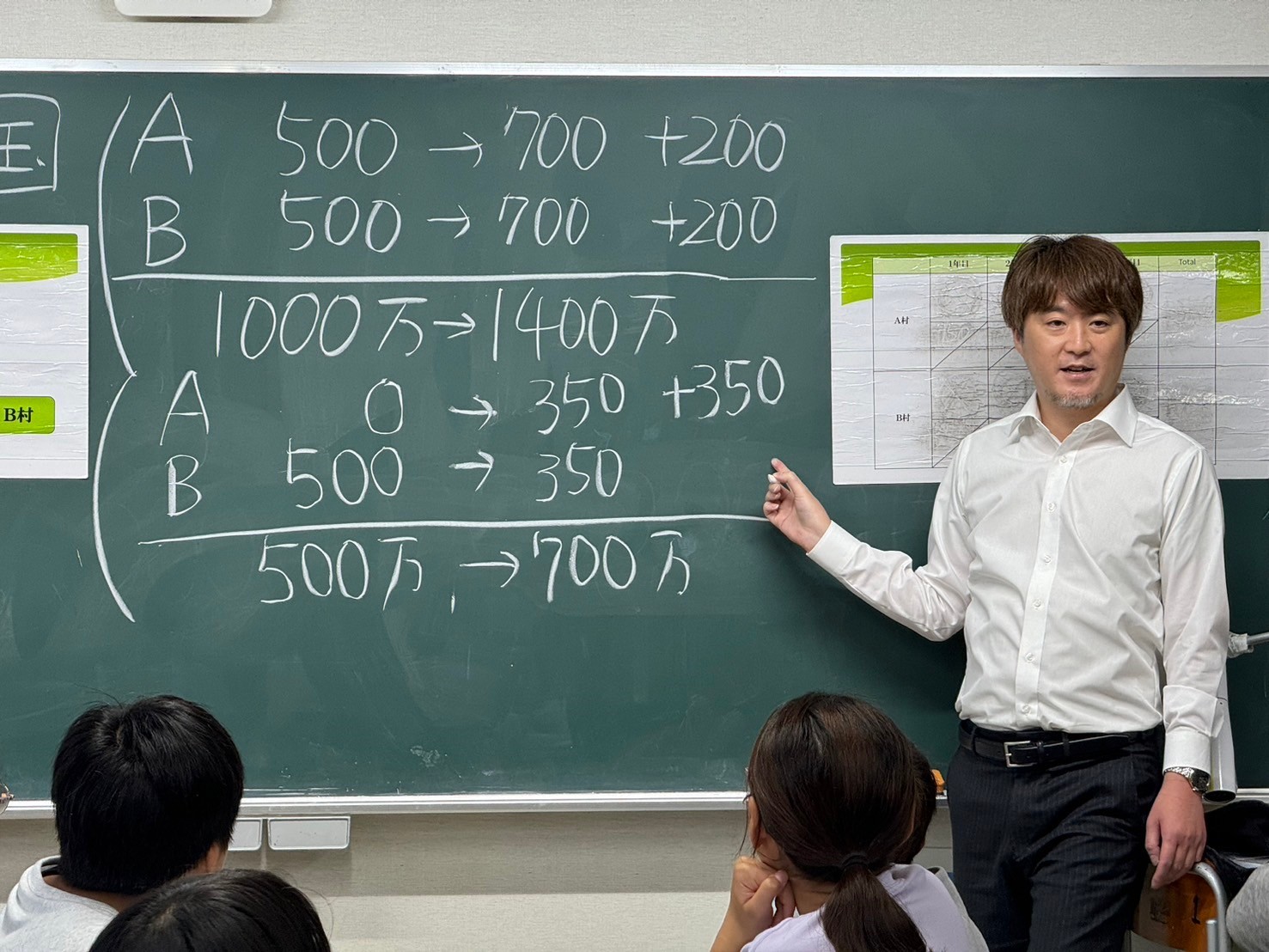

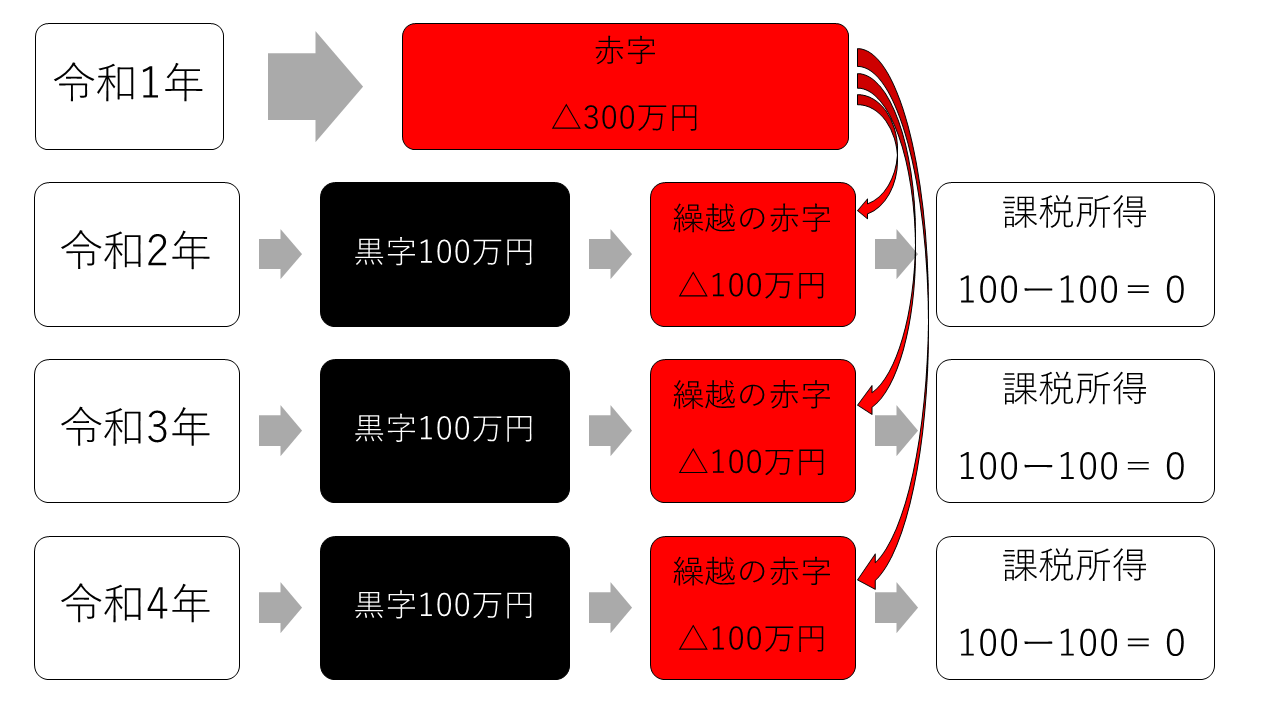

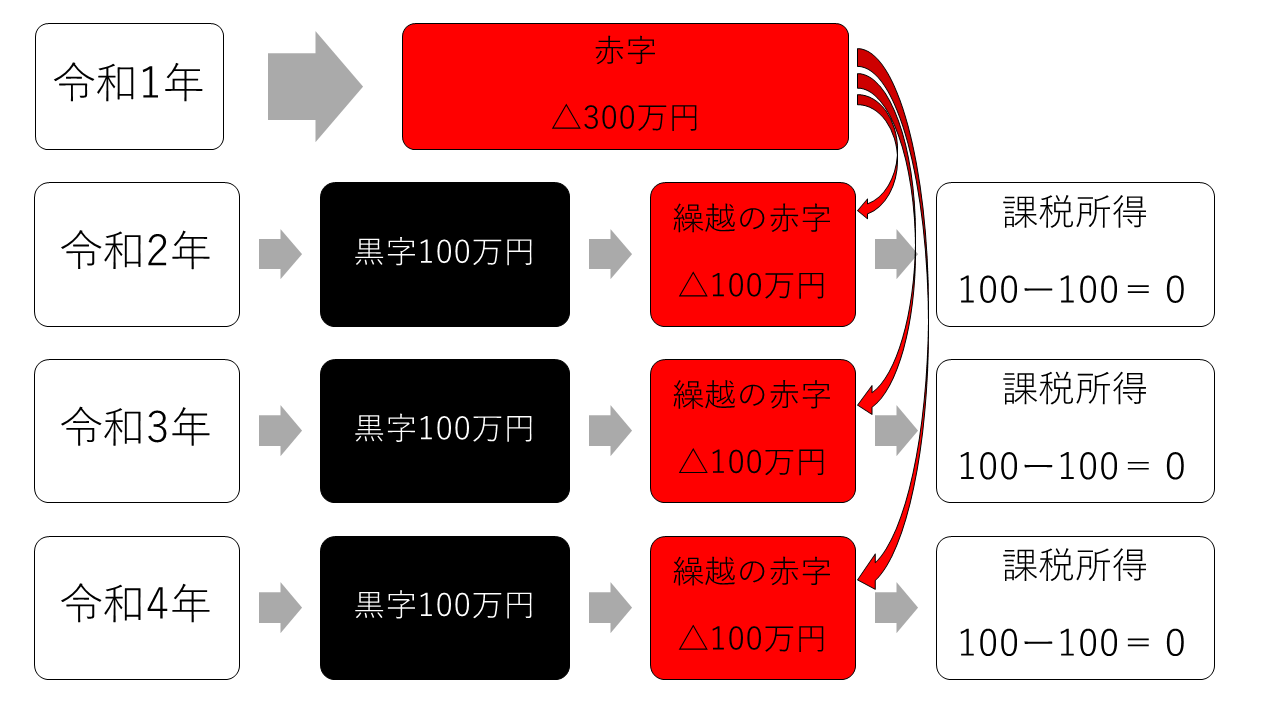

たとえばアキラさんの事業が次のような業績だったとしましょう。

令和1年 赤字 300万円

令和2年 黒字 100万円

令和3年 黒字 100万円

令和4年 黒字 100万円

令和2年~4年はそれぞれ100万円の黒字ですから、本来であれば100万円に税率を掛けた税金が掛かります。

しかし令和1年の赤字300万円を繰り越すことによって、各年とも(税金計算上の)所得が0となり、結果的に税金も掛からないことになります。

特に個人事業を開始した年などは、収入よりも経費の方が多くなって赤字になりがちですよね。

開業初年度からしっかり青色申告を選択し、この制度を存分に活用していきましょう!

※赤字を前年の黒字から差し引いて計算し、既に納付している前年分の所得税を還付してもらう制度もあります。(純損失の繰戻還付)

30万円未満の資産を経費計上できる

最後に青色申告のメリット4つめです。

これは少額減価償却資産の特例といって、備品や工具、器具、機械などを購入した場合に取得価額が30万円未満であれば全額を一括で経費に落とせるというものです。

白色申告の場合、原則として10万円以上の資産については減価償却の対象としなければなりません。(購入した年に全額を経費にすることができません)

しかし青色申告では、10万円以上であっても30万円未満までは全額を経費に計上することができます。

一例として、仕事用にパソコンを購入するケースを考えてみましょう。

執筆日現在、アップルのMacBook Air(13インチPro 128GB)は12万円で販売されています。(Amaon.co.jp)

このパソコンを白色申告の人が購入した場合、パソコンの耐用年数 4年にわたって経費化していく(減価償却)ことになりますが、青色申告の人が購入すると全額を今年の経費として処理することができます。

このように経費にできる金額が多ければ、そのぶん納める税金も少なくて済みます。

多額の税金が発生しそうな年など、必要な備品を前倒しで購入すれば節税につながりますね。

※本制度の対象は、取得価額の合計額が年間300万円までとなります。

まとめ

・青色申告のメリットには代表的なものが4つある

・純損失の繰越控除とは、赤字を翌年以降3年間にわたって繰り越せる制度

・少額減価償却資産の特例とは、30万円未満の資産を経費計上できる制度

フリーランス(個人事業主)

会社員

年金受給者

の皆さまを対象に、税務会計全般のサービスを行っております。

税務に関してのお悩みがございましたら、まずはご相談ください!

どのサービスにしようかご検討中のお客様には「メニュー診断チャート」がおすすめです。